みなさんは、「キャッシュフロー表」なるものをご存知ですか?

家計の見直しや、教育資金、住宅資金、老後資金の計画を考える上で、「キャッシュフロー表」をできるだけ正確に作成して、将来の収入・支出・貯蓄がどうなっていくかを把握することがとても大切です。

FPサポート研究所 高橋昌子が、「キャッシュフロー表」の重要性、そしてその作成方法をお伝えします。

「キャッシュフロー表」ってなに?

キャッシュフロー表とは将来の支出・収入・貯蓄残高を予想するものです。

FPサポート研究所では、どんな相談の際もまずは「キャッシュフロー表」を作成します。一例をご覧ください。

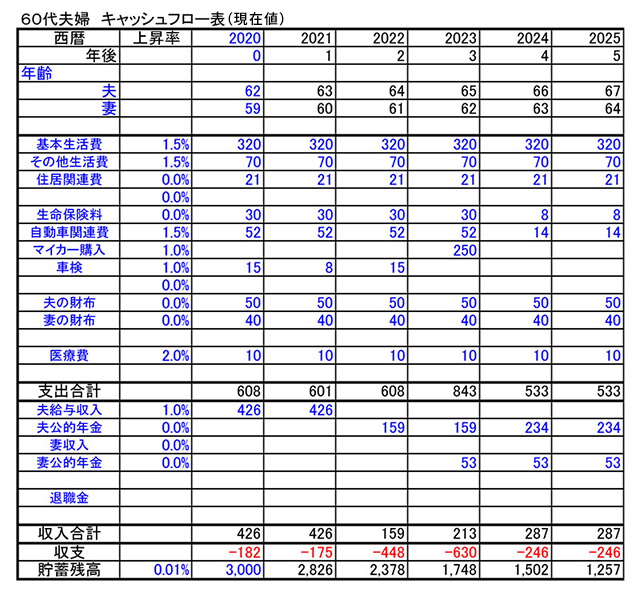

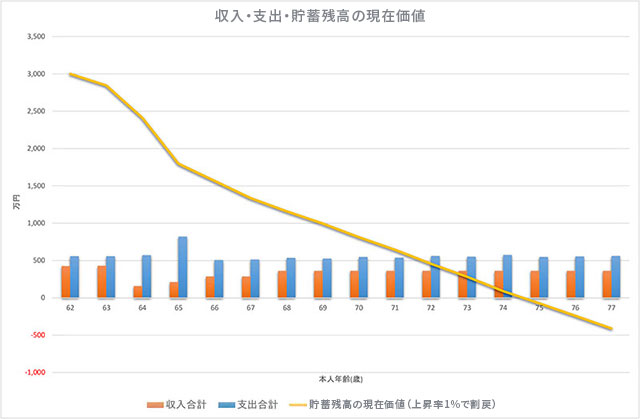

(図1)は、60代相談者の場合の「キャッシュフロー表」

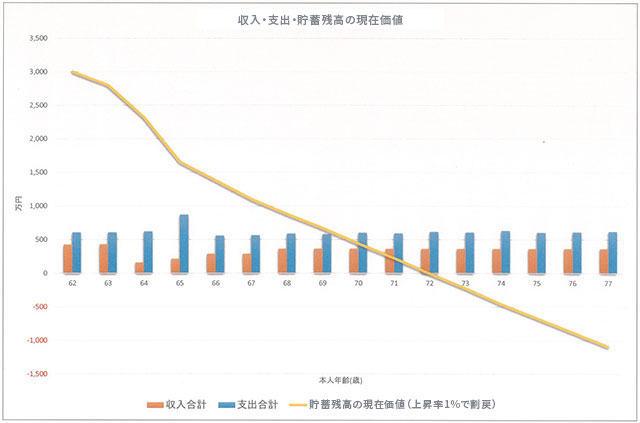

この表・グラフから、現在の状態、そして5年後、10年後といった将来に家計や貯蓄がどうなっていくのかを把握することができるのです。

「キャッシュフロー表」はどうやって作る?

FPサポート研究所では、「キャッシュフロー表」を作成するために、まずは2つの表を相談者と一緒に作成していきます。

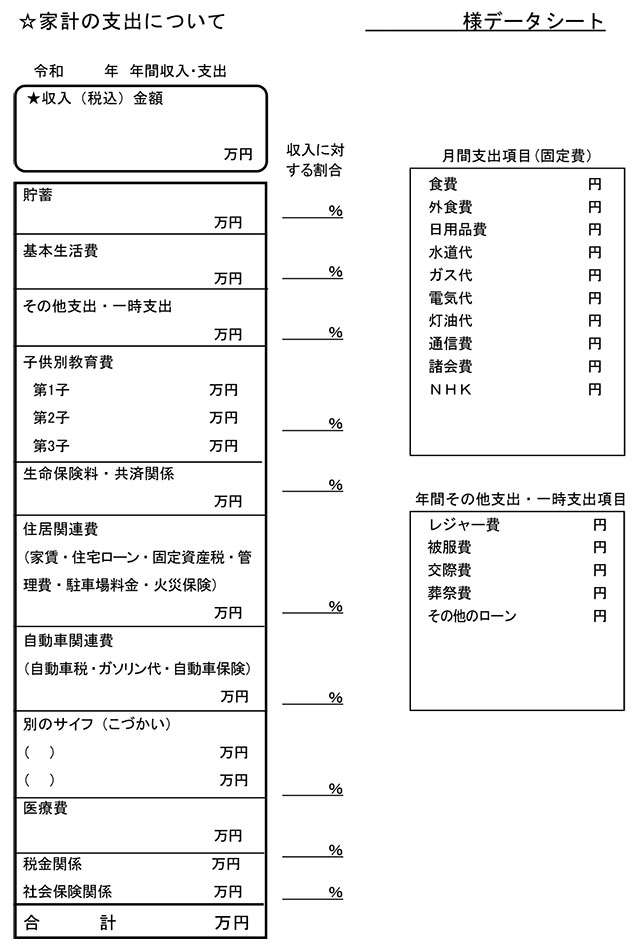

①「データシート」で年間の収入・支出・貯蓄額を把握

1つ目は、「データシート」(図3)です。

相談者には、あらかじめ1カ月分の支出を記録してもらい、シートの右側に書き込んでもらいます。合わせて、毎月は必要ないレジャー費や、冠婚葬祭にかかる費用も計算して、記入します。それに加えて、教育、住宅、保険、自動車といった項目別に年間でかかる金額を計算してシートの左側に記入します。この「データシート」を埋めることで、年間の収入・支出・貯蓄額が把握できるわけです。

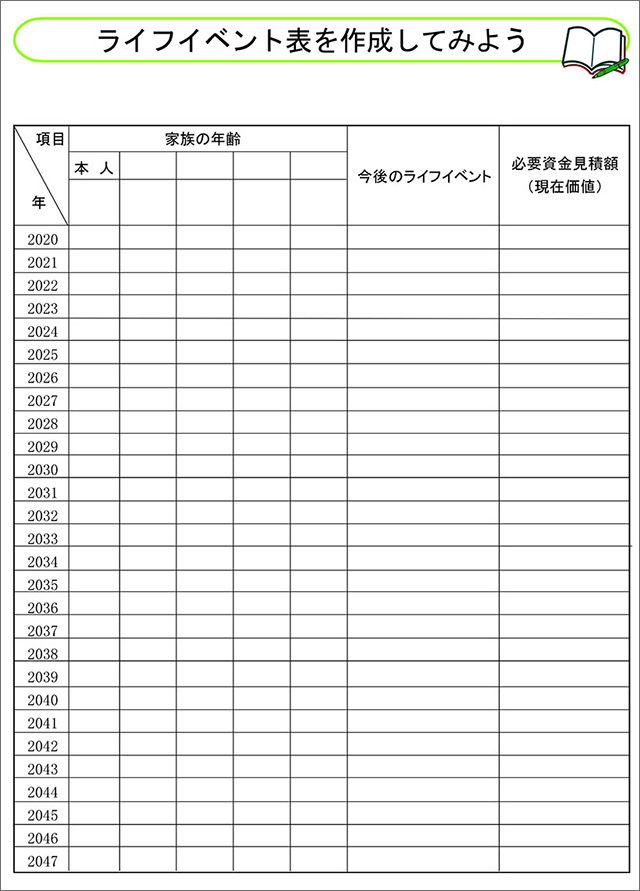

②「ライフイベント表」でいつどんなイベントがあるか把握

2つ目は、「ライフイベント表」(図4)です。

「データシート」で年間の収入・支出・貯蓄額を算出しましたが、その金額は毎年同じではないはずです。例えば、妊娠出産、子どもの入学・卒業、車の買い替え、住宅の新築やリフォーム、退職などがあると、その年の収入・支出・貯蓄額に大きな影響が出ます。「ライフイベント表」を使って、こうしたライフイベントいつあるのかを具体的に表に落とし込み、さらにその時に必要となる資金の見積額も算出していきます。

こうして作成した「データシート」と「ライフイベント表」を使って、将来の「支出合計」「収入合計」、そして「貯蓄残高」を予測して算出した表が「キャッシュフロー表」なのです。

どれだけ正確な「キャッシュフロー表」を作れるかが、FPの腕の見せ所!

この「キャッシュフロー表」、保険会社などで作成してくれることもありますが、内容は大まかなものがほとんど。そもそも、保険に入ってもらうことが目的なので、FPサポート研究所が作成する、支出・収入・貯蓄がどうなっていくのかを把握することが目的の「キャッシュフロー表」とは内容や正確さが違うのです。

正確な「キャッシュフロー表」を作成するためには、全般的で最新の知識が必要になってきます。家計のこと、教育、住宅、退職、老後、投資、そのほかお金や税法に関することなど。加えて、豊富な経験も必要です。「キャッシュフロー表」はまさに、FPの力量が試されるものなのです。

「キャッシュフロー表」から将来をシミュレーション!

先に例として紹介した60代相談者の場合の「キャッシュフロー表」(図1)と、そのグラフ(図2)をみてみましょう。

相談者の場合、退職を迎えるため64歳(2022年)から収入が大きくダウンします。反面、マイカーの購入予定のある65歳(2023年)には支出がアップ。もともと、支出が収入を上回っていたため、初年度は3000万円あった貯蓄が取り崩されて、なんと10年後にはマイナスになると予想されます。つまりは、家計の破綻です。

シミュレーション結果から対策を考える

この結果をもとに、私の方で家計が破綻しないための対策を立てました。

貯蓄を増やすためには、方法は3つしかありません。

①収入を増やす

②支出を見直して、減らす

③貯蓄で貯蓄を増やす

「①収入を増やす」は、60代だと年齢的にも難しくなりますので、まずは「②支出を見直して、減らす」です。

生活費や夫婦それぞれの小遣いに使っている金額を10%減らすことを想定して、改めて「キャッシュフロー表」を作成し、グラフ化したものが(図5)です。

結果、貯蓄がマイナスになる時期が10年後から13年後に伸びますが、やはり貯蓄は底をつくと予想されました。

「投資」を活用して貯蓄を増やす

「①収入を増やす」「②支出を見直して、減らす」で解決できなければ、「③貯蓄で貯蓄を増やす」です。

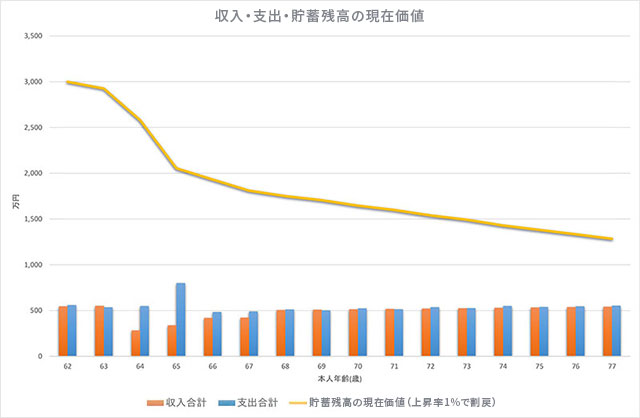

貯蓄で貯蓄を増やすとは、貯蓄の利率を高めて金額を増やしていく、つまりは「投資」を活用することになります。「投資」については別コラムでお話ししますが(「投資」にも正しい知識と、良いパートナーが必要です!)、今回は3000万円の貯蓄のうち、1500万円を投資信託の分配金も活用した場合を想定して「キャッシュフロー表」を作成、グラフ化したものが(図6)です。

結果、貯蓄は15年後も底を尽きることはないと予想されました。

現状、そして将来を把握して改善策を立てる

このように、「キャッシュフロー表」を活用することで、現状〜将来を把握することができ、さらにその結果をもとに、家計の見直し・資金計画のための対策を立てることができるのです。

ちなみに、今回は「老後資金」がテーマの相談者の場合を例にあげましたが、「教育資金」「住宅資金」などの相談の場合も「キャッシュフロー表」を活用してシミューレーションし、その結果をもとに対策を立てていくという仕組みは同じです。

まとめ

家計の見直し・資金計画にはまず、正確な「キャッシュフロー表」が必要だということが、お分かりいただけたでしょうか。

対策をするのとしないのとでは、将来2600万円の差が!

ちなみに、今回例に紹介した60代相談者の場合のグラフを見比べてみると、なにも対策をしなかった場合(図2)は、15年後に貯蓄高がマイナス約1200万円になるのに対して、「投資」を活用した場合は15年後に貯蓄高が約1400万円になるという予想結果がでました。

※キャッシュフロー表は、あくまで一定条件のもとでのシミュレーションで、今後の法律改正や経済情勢によって実際とは異なる場合が生じます。

その差は、なんと約2600万円!現状をしっかり把握し、対策を立てて実行することの大切さが実感できるでしょう。

対策にはプロの知識が必要

正確な「キャッシュフロー表」を作成するための算出自体も、なかなか大変なのですが、それでも毎月詳細に家計簿をつけている方なら、ある程度正確な「キャッシュフロー表」が作成できるかもしれません。

しかし、その結果から改善のための対策を立てる必要がある場合は、やはり資金計画のプロである、私たちFPの幅広い知識と経験が必要になってきます。

ぜひ、私たち「FPサポート研究所」にお任せください。